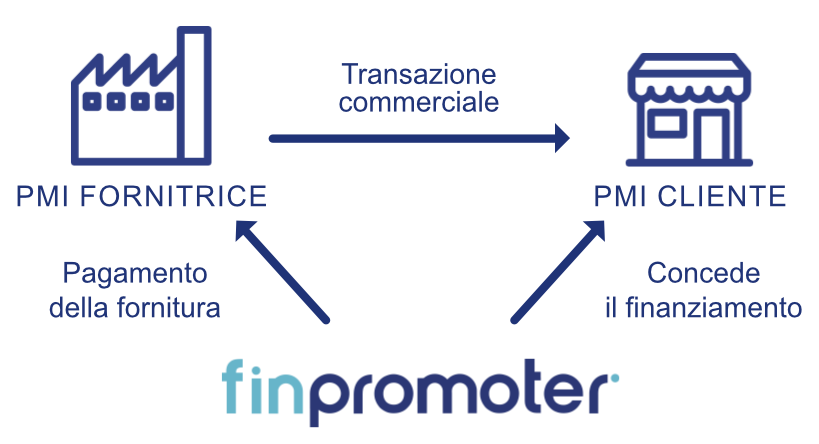

Dual Credit è il finanziamento che facilita la vendita di prodotti grazie alla comodità del pagamento a rate.

Le caratteristiche del finanziamento lo rendono una soluzione vantaggiosa, sia per il cliente che per il fornitore che riceve un pagamento immediato.